Der ETF ist in Zeiten des Niedrigzins eine der wichtigsten Investitionsmöglichkeiten, um für Privatanleger Renditen zu erzielen, die über der Inflation liegen. Würdest Du Dein Erspartes nur auf dem Girokonto belassen, hätte dies den gleichen Effekt als würdest Du es zu Hause im Sparschwein aufbewahren. Die Inflation sorgt dafür, dass Dein Geld kontinuierlich an Wert verliert.

Ein ETF ist erzielt regelmäßig Renditen, die über der Inflation liegen. Somit ist diese Anlagemöglichkeit nicht nur als Inflationsschutz zu sehen, sondern Du bist in der Lage dank der Wertentwicklung langfristig Dein Vermögen aufzubauen.

Wie hoch ist die Rendite, die Du mit der Anlage in einem ETF erwarten kannst und wovon hängt der Gewinn ab?

Erhalte einen Überblick darüber, wie groß die Renditechancen sind und wie Du am besten langfristig Dein Geld im ETF anlegst.

Was ist ein ETF?

Zunächst solltest Du wissen, wobei es sich überhaupt bei einem ETF handelt. Denn hartnäckig halten sich einige Vorurteile, die mit dem Investieren an der Börse einhergehen.

Definition

Ein ETF ist ein börsengehandelter Indexfonds. Das Ziel besteht darin einen Index passiv nachzubilden. Im Gegensatz zu einem aktiven Fonds gibt es bei einem ETF keinen Fondsmanager, welcher die Entscheidung trifft bestimmte Wertpapiere zu kaufen. Vielmehr geschieht dies aufgrund der Nachbildung des Index automatisch.

Physische und synthetische ETFs

Hierbei ist zwischen einer physischen und einer synthetischen Nachbildung zu unterscheiden. Bei einer physischen Replikation erwirbt der ETF tatsächlich die Positionen des Index. Bei einem synthetischen werden andere Wertpapiere gekauft, die nicht im Index vorhanden sind. Diese Wertpapiere werden mit einem Partner getauscht, welcher die Rendite des Index garantiert. Somit besteht auch hier die Sicherheit, dass Du an der Wertentwicklung des Index beteiligt bist.

Vorteile des ETFs

ETFs sind mit einigen Vorteilen verbunden. Sie sind in einer Vielzahl von Unternehmen investiert, sodass kein Klumpenrisiko besteht. Dank der hohen Diversifikation besteht keine Abhängigkeit hinsichtlich einzelner Positionen, Branchen oder Märkte. Ein Welt-ETF kann auf diese Weise in mehr als 1.000 Unternehmen investiert sein.

Ein Ausfallrisiko des ETFs ist damit praktisch nicht vorhanden. Selbst falls einzelne Unternehmen Insolvenz anmelden müssten, sind die Auswirkungen auf den ETF gering. Im Gegensatz zu Einzelaktien besteht damit keine Gefahr, die gesamte Investitionssumme zu verlieren.

Gleiches gilt auch für den ETF Anbieter. Du lässt den ETF Sparplan bei Deinem Broker ausführen, welche für Dich die Indexfonds verwahrt. Diese gehen aber nicht in das Eigenkapital über, sondern bestehen rechtlich getrennt als Sondervermögen. Sollte der Broker in Zahlungsschwierigkeiten geraten, behältst Du immer den vollen Zugriff auf Deine Investition und kannst den ETF zu einem anderen Anbieter umziehen.

Für Privatanleger sind ETFs die wohl beste Anlagemöglichkeit. Es ist kein Fachwissen notwendig, der Aufwand ist minimal und die Kosten gering. So lohnt es sich auch mit geringen Beträgen, wie etwa 50€ im Monat die ETF Sparpläne anzulegen.

Wie berechnet sich die Rendite?

Grob ist Dir wahrscheinlich klar, dass die Rendite mit dem Gewinn gleichzusetzen ist. Je höher die Rendite, desto höher Deine Erträge.

Üblicherweise wird die Rendite über einen Zeitraum eines Jahres betrachtet. Wenn also die Rede davon ist, dass ein ETF eine Rendite von 5% erwirtschaftet, ist dies in der Regel auf ein Jahr bezogen.

Investierst Du 1.000€ in ETFs und beträgt die Rendite 5%, ist Dein Portfolio nach einer Haltedauer von einem Jahr nun 1.050€ wert. Du kannst nun Teile des ETFs verkaufen und den Gewinn mitnehmen oder die Rendite wieder zum Kauf des ETFs verwenden.

Insbesondere für junge Personen lohnt sich das Investieren in ETFs. Sie profitieren maßgeblich vom Zinseszins und je länger die Anlagedauer, desto geringer ist die Gefahr, dass der ETF eine Negativrendite einfährt.

Welche Kosten bestehen beim ETF?

Geschmälert wird der eigentliche Ertrag des ETFs um seine Kosten. Die Kostenstruktur eines Indexfonds ist bereits auf eine maximale Effizienz ausgelegt. Im Gegensatz zu aktiven Fonds müssen keine teuren Fondsmanager bezahlt werden und der Verwaltungsaufwand ist minimal. Zudem fallen keine Provision für die Vermittler an, wenn Du selbstständig den ETF Sparplan einrichtest.

Total Expenditure Ratio (TER)

Die Kosten eines ETFs werden als Total Expenditure Ratio – kurz TER – angegeben. Dies beschreibt die Gesamtkosten, die für die Verwaltung und den Betrieb des Fonds anfallen.

Die Gesamtkosten des ETFs werden transparent in der Fondsübersicht dargestellt. Dort kannst Du die Gesamtkosten vergleichen. Üblicherweise liegen diese bei einem ETF in einem Bereich von 0,2 bis 0,5%. Aktiv gemanagte Fonds weisen hingegen Kosten von mehr als 2% auf.

Kosten fallen unter anderem für die folgenden Punkte an:

Die Gesamtkosten werden täglich vom Wert des ETFs abgezogen. Bei einer Gesamtkostenquote von 0,2% des Gesamtwertes des ETFs bedeutet dies, dass dieser pro Tag aufgrund der abzuziehenden Kosten etwa 1/365*0,002 = 0,00055% des Gesamtwertes verliert.

Kosten des Sparplans

Zur Wahrheit der Rendite gehören auch die Kosten, die für Dich als Privatanleger anfallen. Hier lohnt sich der Vergleich zwischen den einzelnen ETF Anbieter.

Positiv ist, dass die Ausführung der Sparpläne mit nur sehr geringen Kosten verbunden sind. Diese liegen teilweise in einem Bereich von pauschal 0,50€. Damit lohnt es sich auch relativ geringe Beträge im Monat zu besparen.

Ein Sparplan ist zudem gegenüber einem Einmalkauf besser gestellt. Bei einem Einmalkauf verlangen die meisten Anbieter Gebühren, die abhängig von der Kaufsumme sind. Damit sind gerade höhere Beträge mit beträchtlichen Gebühren verbunden. Günstiger ist es, lieber einen Sparplan über die Investitionssumme anzulegen. So umgehst Du die Belastung des Einmalkaufs und bist ebenso im ETF investiert.

Steuern beim Verkauf

Möchtest Du die Rendite realisieren, fallen dafür Steuern an. In Deutschland ist dies die Kapitalertragsteuer[1]. Diese beträgt 25% und wird auf den Gewinn erhoben.

Ein häufiges Missverständnis besteht darin, dass die gesamte Auszahlung der Kapitalertragsteuer unterliegt. Die Steuer ist allerdings nur auf die Rendite fällig. Investierst Du 50.000€ und zahlst nach einigen Jahren den kompletten ETF im Wert von 70.000€ aus, wird die Steuer auf den Gewinn von 20.000€ erhoben. Somit wird die Rendite in diesem Beispiel um den Betrag von 20.000€ * 0,25 = 5.000€ gemindert.

Wie erwirtschaftet ein ETF seine Rendite?

Als Privatanleger ist das Investieren an der Börse mit einem höheren Risiko verbunden. Erwirbst Du Einzelaktien, bist Du stark von deren Wertentwicklung abhängig. Die Schwankungen sind wesentlich höher und ein Totalverlust könnte auftreten.

Kursgewinne

Im Grunde handelt ein ETF nicht anders, als ein Privatanleger. Der Unterschied ist, dass ETFs über ein wesentlich höheres Anlagevermögen verfügen und das Geld in eine Vielzahl von Positionen investieren.

ETFs orientieren sich hierbei an einem Index[2]. Gerne genommen ist hierfür der MSCI World Index, welcher ein Gradmesser der Weltwirtschaft ist. ETFs kaufen die entsprechenden Positionen und profitieren von der Entwicklung der Unternehmen. Wächst die Weltwirtschaft, erhöht sich der Wert des ETFs.

Kursgewinne sind somit der wichtigste Faktor, wenn es um die ETF Rendite geht. Die Wirtschaft wächst und somit liegt eine positive Kursentwicklung der Unternehmen vor.

Dividenden

Die Unternehmensgewinne verbleiben nicht ausschließlich intern. Ein Teil davon wird regelmäßig in Form einer Dividende ausgeschüttet. Diese ist für Anleger attraktiv und ermöglicht die Mitnahme der Rendite, ohne die entsprechende Position verkaufen zu müssen.

Ob die Rendite über die Kursgewinne oder Dividenden realisiert wird, ist jedoch nebensächlich. Da der Kurs nach Ausschüttung der Dividende genau um diesen Betrag sinkt,ist es praktisch ein Nullsummenspiel.

Die Investition in Dividenden ETFs ist daher nicht per se gewinnbringender. Aus psychologischer Sicht kann es allerdings motivierend sein, eine regelmäßige Dividende zu erhalten. Hinsichtlich der Rendite spielt es jedoch vorerst keine Rolle, ob diese aufgrund der Dividende oder Kursgewinne erzielt wird.

Wertpapierleihen

Zu einem geringen Teil erhöhen ETFs ihre Rendite mit dem Verleihen der Wertpapiere. Diese werden gegen eine Gebühr zum Beispiel an Leerverkäufer verliehen. Diese Gebühren fließen ebenso in das Vermögen des ETFs ein.

Durchschnittliche Rendite des ETFs

Nun hast Du bereits eine Menge darüber gelernt, wie die ETF Rendite entsteht und welche Faktoren einen Einfluss besitzen. Das Wichtigste ist für Dich wahrscheinlich, wie hoch die ETF Rendite üblicherweise ausfällt. Denn davon ist abhängig, ob Du diese Anlageform nutzt oder lieber Alternativen wählst.

Anhand historischer Entwicklungen lässt sich in etwa abschätzen, welche Rendite Du erwarten kannst. Allerdings ist auch hier gesagt, dass eine genaue Vorhersage nicht möglich und immer mit einer gewissen Unsicherheit verbunden ist.

Historische Renditen

Um von den Vorteilen des ETFs zu profitieren, ist die Anlage im MSCI World Index der „Klassiker“. In diesem Index sind über 1.600 Aktien aus 23 Industrieländern vertreten. Dies erlaubt eine breite Diversifikation und Du bist in einigen Branchen und Märkten investiert. Die Volatilität ist gering und mit einer entsprechenden Anlagedauer ist eine positive Rendite zu erwarten.

Den MSCI World Index gibt es seit den 1970er Jahren. Im historischen Rückblick hat dieser von 1975 bis Ende 2019 eine durchschnittliche jährliche Rendite von 9% erzielt.

Das Ziel der ETFs ist es nun diese Rendite möglichst genau abzubilden. Laut einer Untersuchung des Portals „Finanztip[3]“ gelang dies den meisten ETFs nach Abzug der Kosten mit einer Abweichung von nur 0,2 Prozentpunkten. Dies bedeutet, dass abzüglich der Kosten die ETFs auf Basis des MSCI World eine Rendite von 8,8% pro Jahr erwirtschafteten, wenn diese über den gesamten Zeitraum investiert gewesen wären.

Anlagedauer

Mit ETFs beteiligst Du Dich direkt an der wirtschaftlichen Entwicklung. Diese ist jedoch selten so geradlinig, dass Du mit der jährlichen Rendite von fest rechnen darfst. Die Wirtschaft folgt typischen Auf- und Abschwungphasen. Daher ist es auch möglich, über wenige Jahre eine negative Rendite einzufahren, falls die Wirtschaft schwächelt.

Bezeichnend ist hierfür zum Beispiel die Finanz- und Wirtschaftskrise im Jahre 2008. Es hat einige Jahre gedauert, bis der Aufschwung eintrat und die Börse sich von diesem Rückschlag erholt hat.

Für die Erwartung der ETF Rendite ist daher die Anlagedauer entscheidend. Historisch konntest Du mit einem MSCI World ETF folgende Renditen erhalten:

| Anlagedauer | Niedrigste Rendite pro Jahr in % | Höchste Rendite pro Jahr in % | Mittlere Rendite pro Jahr in % |

|---|---|---|---|

| 5 Jahre | -9,20 | 28,00 | 9,10 |

| 10 Jahre | -4,40 | 19,00 | 8,80 |

| 15 Jahre | 1,30 | 14,40 | 7,90 |

Aus diesen Daten ist abzulesen, dass eine kürzere Anlagedauer mit höheren Schwankungen einhergeht. Es kann sein, dass über eine Dauer von 5 Jahren der ETF eine negative Rendite von 9,2% im Jahr aufweist oder im besten Fall jährlich um 28% zulegt. Damit ist eine größere Unsicherheit verbunden.

Legst Du hingegen den ETF für mindestens 15 Jahre an, hast Du damit historisch betrachtet immer einen Gewinn erwirtschaftet. Die mittlere Rendite von knapp 8% ist realistisch.

Somit lohnt sich der ETF auch als Altersvorsorge. Investierst Du frühzeitig, ist eine positive Rendite im Bereich von 8% über einen längeren Zeitraum zu erwarten.

Weniger geeignet ist der ETF zum „parken“ von größeren Geldbeträgen über einen kürzeren Zeitraum, etwa für den Autokauf oder den Hausbau. Mit etwas Pech sinkt der Wert des ETFs im Jahresverlauf, sodass das Eigenkapital für den Hausbau geringer ausfällt.

Einfluss der Kosten

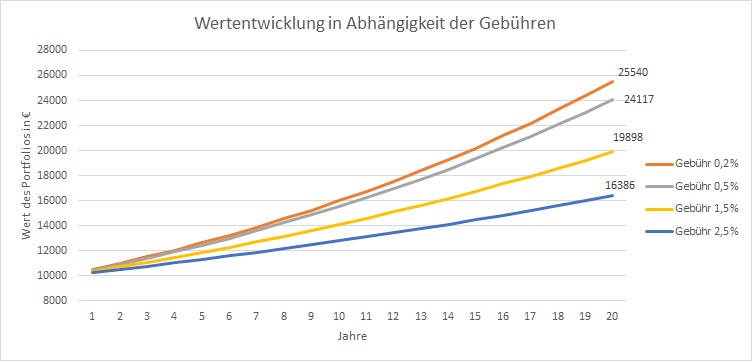

Glaubst Du, dass der Unterschied zwischen den Kosten eines Indexfonds und eines aktiv gemanagten Fonds kaum ins Gewicht fallen? Schließlich scheint es bei einer Rendite von 7% kaum bedeutsam zu sein, ob der ETF nun jährlich 0,5% oder 2% kostet.

Dies ist ein leichtgläubiger Trugschluss, denn das Bauchgefühl ist hier wenig verlässlich. Anhand des folgenden Graphen ist deutlich ersichtlich, dass die Kosten einen wesentlichen Einfluss auf die Wertentwicklung besitzen.

Insbesondere in der langen Frist schmälern die höheren Kosten des aktiv gemanagten Fonds den Zinseszinseffekt. Die Differenz zwischen den niedrigen und höheren Gebühren gehen direkt an das Investmentunternehmen des ETFs, sowie an Deinen ETF Anbieter und fehlen in Deiner Geldbörse.

Wirf dieses Geld nicht einfach zum Fenster raus. Aktiv gemanagte Fonds schneiden nicht besser ab, als Indexfonds und bieten keine größere Sicherheit. Ein passiver ETF ist daher die bessere Wahl für eine größtmögliche Rendite, welche Deinem Vermögensaufbau zu Gute kommt.

Berücksichtigung der Inflation

Die absoluten Zahlen der ETF Rendite zu vergleichen ist nicht ganz fair. In den 1970er waren die Renditen der ETFs etwas höher als heutzutage. Dafür hat die Inflation aber auch dafür gesorgt, dass die Erträge nicht ganz so viel wert waren.

Wichtiger als die nominelle Betrachtung ist der Realwert. Dieser ergibt sich aus der nominellen Rendite abzüglich der Inflation. Nur der Vergleich der realen Renditen ist sinnvoll, um die einzelnen Anlageprodukte zu vergleichen.

Unter Berücksichtigung der Inflation beträgt die jährliche Rendite immer noch gut 5%. Zwar ist die Inflation schwankend, doch in der Historie lag die Rendite der ETFs langfristig weit darüber. Damit sollte klar sein, dass sich die Investition auch weiterhin lohnt und das Sparbuch keine Alternative ist.

Die langfristige Rendite von ETFs

ETFs sind an der Börse gehandelte Fonds, die versuchen einen Index möglichst genau nachzubilden. Zu diesem Wecke kaufen Sie die Aktien und erwirtschaften die gleiche Rendite, wie der Vergleichsindex.

Breit gestreut ist der MSCI World Index. Dieser beinhaltet mehr als 1.000 Unternehmen aus über 20 Ländern. Historisch konnte dieser eine nominelle Rendite von 9% erzielen. Realistisch sind heutzutage reale Werte im Bereich von 5 bis 7%.

Die Rendite ist natürlich abhängig von der Wahl des ETFs. Entscheidest Du Dich lieber für ein Nischenprodukt, also einen ETF, welcher genau auf eine Branche zugeschnitten ist oder ausschließlich nachhaltige Aktien besitzt, sind stärkere Schwankungen zu erwarten. Die Rendite wird in der langen Frist in der Regel unter dem MSCI World liegen. Vielleicht beweist Du aber auch ein glückliches Händchen und die Rendite fällt höher aus. Sei Dir bewusst darüber, dass Du mit einem kleineren Index weniger breit diversifiziert bist. Damit sind Gewinne und Verluste höheren Schwankungen unterlegen, was zu größeren Unsicherheiten führt.

Bevorzugst Du eine möglichst sichere Rendite, dann entscheide Dich für einen ETF, welcher den MSCI World abbildet. Dieser ist für Privatanleger eine gute Geldanlage, ohne viel über die Wertentwicklung nachdenken zu müssen.

Real kannst Du bei ETFs über einen längeren Anlagezeitraum mit einer Rendite von ca. 5% rechnen. Somit ist es Dir möglich ein gesundes Polster im Alter aufzubauen oder frühzeitig die finanzielle Freiheit zu genießen.

Weiterführende Links